Treść

Rynek pożyczkowy w Polsce - aktualna sytuacja

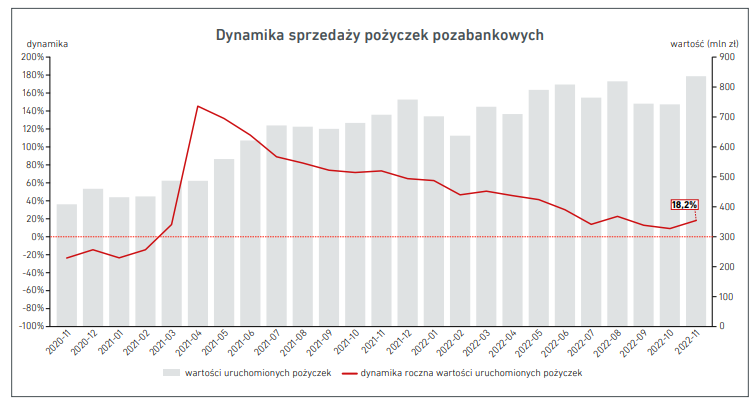

Jak podaje Biuro Informacji Kredytowej w swoim najnowszym newsletterze o rynku pożyczkowym, w listopadzie 2022 firmy pożyczkowe udzieliły łącznie 316,5 tys. nowych pożyczek. W porównaniu z tym samym miesiącem poprzedniego roku oznacza to wzrost aż o 13,2%.

Miejmy nadzieję, że ten pozytywny trend w dynamice sprzedaży pożyczek, którą przystopował wybuch pandemii koronawirusa i związana z nią recesja, utrzyma się na dłużej.

źródło: Newsletter BIK o rynku pożyczkowym, grudzień 2022 r.

Co ciekawe, wzrosło również zainteresowanie kredytami bankowymi. Według danych BIK w listopadzie 2022 roku banki i SKOK-i udzieliły o 24,7% więcej kredytów ratalnych, o 6,6% kredytów gotówkowych oraz o 4,9% kart kredytowych. Spadek (i to niemal o 70%) odnotowały jedynie kredyty mieszkaniowe.

Negatywnym aspektem rosnącego zainteresowania produktami finansowymi jest niestety podwyższone ryzyko różnego rodzaju oszustw pożyczkowych. Nieuczciwe firmy pożyczkowe, wyłudzenie kredytu na Twoje nazwisko czy lichwiarskie odsetki to coś, na co zdecydowanie musisz uważać.

Jak sprawdzić wiarygodność firmy pożyczkowej?

Znalazłeś kuszącą ofertę chwilówki, ale boisz się, że jest za dobra, aby być prawdziwa? Zanim podpiszesz umowę pożyczkową, radzimy sprawdzić, czy dana firma działa legalnie i czy proponowana chwilówka nie jest przypadkiem oszustwem mającym na celu opróżnienie Twojego portfela.

Istnieje kilka prostych sposobów, aby sprawdzić wiarygodność instytucji pożyczkowych:

Kontakt z firmą

Pierwsze, co możesz zrobić, to spróbować skontaktować się z wybranym pożyczkodawcą. Sprawdź, czy podany numer telefonu faktycznie działa, czy ktoś odpowiada na Twoje maile, czy strona internetowa faktycznie istnieje. Pamiętaj, że jeśli kontakt z daną firmą jest trudny jeszcze przed uzyskaniem w niej pożyczki, to po podpisaniu umowy może nadal taki być.

Krajowy Rejestr Sądowy

Kolejnym krokiem powinno być sprawdzenie, czy wybrany przez Ciebie pożyczkodawca widnieje w Krajowym Rejestrze Sądowym. Posiadanie numeru KRS jest wymogiem prawnym dla wszystkich firm w Polsce i świadczy o ich legalności.

Aby upewnić się, że wybrana przez Ciebie firma pożyczkowa jest zarejestrowana w KRS, skorzystaj z wyszukiwarki internetowej dostępnej tutaj.

Rejestr Instytucji Pożyczkowych KNF

Chcesz się upewnić, że dana firma działa legalnie i spełnia wszystkie wymogi prawne?

Sprawdź, czy posiada tzw. numer RIP. Świadczy on o tym, że należy do Rejestru Instytucji pożyczkowych prowadzonego przez Komisję Nadzoru Finansowego, w którym obecnie znajduje się ponad 500 firm.

WAŻNE:

Dotychczas KNF jedynie prowadziła rejestr firm pożyczkowych, ale ich nie nadzorowała. Fakt zarejestrowania danej firmy nie był więc gwarancją jej uczciwości.

Niemniej jednak, na mocy nowej ustawy antylichwiarskiej wprowadzonej w życie 18 grudnia 2022 roku Komisja Nadzoru Finansowego otrzymała uprawnienia, aby nadzorować firmy pożyczkowe w taki sam sposób, jak nadzoruje banki. Zapis wchodzi w życie z dniem 1 stycznia 2024.

Przynależność do Polskiego Związku Instytucji Pożyczkowych

Polski Związek Instytucji Pożyczkowych jest organizacją zrzeszającą firmy o wysokiej i reputacji i stosujące standardy odpowiedzialnego pożyczania. Jej członkowie są zobowiązani prowadzić działalność w sposób etyczny i zgodnie z zasadami uczciwej konkurencji.

Aby zostać członkiem PZIP, należy spełnić szereg warunków i przejść kilkuetapową weryfikację. Jeśli więc Twoja firma pożyczkowa należy do PZIP, możesz być pewien, że jest uczciwa.

Umowa o pożyczkę

Niezależnie od tego, jak bardzo Ci się spieszy, aby uzyskać pożyczkę, daj sobie czas, aby dokładnie sprawdzić związaną z nią umowę.

Przeczytaj wszystkie klauzule – najlepiej kilkakrotnie – upewniając się, że rozumiesz ich treść. Zwróć szczególną uwagę na gwiazdki i znajdujące się na dole strony odniesienia do nich. Właśnie ten „drobny druk” to najlepsze miejsce, aby ukryć dodatkowe płatności czy inne niekorzystne dla klienta warunki.

Czytając umowę pożyczkową, upewnij się, że zawiera następujące elementy:

- miejsce i datę podpisania,

- dane osobowe pożyczkobiorcy i numer NIP pożyczkodawcy,

- przedmiot umowy – wraz z podaniem dokładnej kwoty,

- termin płatności – w przypadku pożyczek ratalnych powinien być do niego dołączony harmonogram spłat,

- koszty pożyczki – oprocentowanie, prowizja i inne opłaty,

- warunki spłaty pożyczki – czyli w jaki sposób oddać firmie pożyczone pieniądze,

- wytyczne na temat wcześniejszej spłaty i jej ewentualne koszty,

- opis postępowania w razie problemów ze spłatą i związane z tym opłaty karne.

RADA EKSPERTA:

Zapoznając się z umową pożyczkową, zwróć szczególną uwagę na ewentualne kruczki prawne. Oto kilka typowych:

- „Darmowa pożyczka” przestaje taką być, jeśli pożyczkodawca nie spełni któregoś z warunków. Nawet jednodniowe opóźnienie w spłacie może doprowadzić do bardzo wysokich opłat z tego tytułu.

- Ukryte koszty – pamiętaj, że na całkowity koszt pożyczki składa się nie tylko oprocentowanie, ale również prowizja, marża i dodatkowe opłaty (np. opłata przygotowawcza czy administracyjna).

Najlepszym wskaźnikiem pokazującym, ile przyjdzie Ci zapłacić za pożyczenie pieniędzy od danej firmy, jest RRSO, czyli Rzeczywista Roczna Stopa Oprocentowania. Pożyczkodawcy mają obowiązek podać ją w swojej ofercie.

Porównywarka pożyczek

Liczba dostępnych ofert pożyczkowych jest tak duża, że ich dokładne porównanie może się okazać żmudnym i czasochłonnym zajęciem. Aby zaoszczędzić na czasie, skorzystaj z dostępnych w Internecie porównywarek pożyczkowych online. Znajdująca się w nich lista chwilówek czy pożyczek ratalnych obejmuje najlepsze oferty rynkowe w danym momencie.

Wybierając ofertę znajdującą się w porównywarce pożyczkowej, możesz mieć pewność, że stojąca za nią firma jest wiarygodna. Eksperci finansowi odpowiedzialni za przygotowanie listy pożyczek w porównywarce skupiają się tylko na rzetelnych instytucjach spełniających wszystkie wymogi prawne.

Doradca finansowy

Jeśli nie radzisz sobie z samodzielnym sprawdzeniem pożyczkodawcy i dokładnym zrozumieniem warunków proponowanej przez niego umowy, skorzystaj z usług niezależnego doradcy finansowego.

Osoba zajmująca się doradztwem finansowym ma głęboką wiedzę na temat pożyczek i kredytów i będzie w stanie wyjaśnić Ci wszystkie zawiłe kwestie związane z otrzymaniem finansowania od danej firmy.

Co więcej, działając niezależnie od jakiejkolwiek instytucji finansowej, pomoże Ci obiektywnie ocenić zarówno wybraną przez Ciebie ofertę pożyczkową, jak i samą firmę.

WAŻNE:

Nie należy mylić doradcy finansowego z pośrednikiem kredytowym. Ten ostatni nie działa bowiem niezależnie, lecz reprezentuje dany bank lub firmę pożyczkową.

Możesz skorzystać z jego usług, jeśli już zdecydowałeś się na konkretną instytucję finansową, z którą on współpracuje. Pamiętaj, że wynagrodzenie za usługi pośrednictwa kredytowego wypłaca kredytodawca, bo to on zyskuje nowego klienta.

Wyłudzenie pożyczki lub kredytu - na czym polega?

Czy wiesz, że wyłudzenie pożyczki od banków i firm pożyczkowych to jedno z najczęściej popełnianych przestępstw finansowych w Polsce i jego ofiary są zmuszone dochodzić swoich praw przez długie miesiące, aby uniknąć konieczności spłaty „cudzego” długu? Koniecznie zabezpiecz się przed taką ewentualnością!

„Wyłudzenie” to w języku potocznym zaciągnięcie zobowiązania finansowego na cudze nazwisko bez zamiaru jego spłaty. Złodziej – bo na takie określenie zasługuje ta nieuczciwa osoba – posługuje się w celu skradzionym lub sfałszowanym dokumentem tożsamości innej osoby.

Z drugiej strony, do wyłudzenia dochodzi również przez przedstawienie fałszywych danych (np. zaświadczenia o zarobkach, podpisu małżonka jako współdłużnika), aby podnieść swoją zdolność kredytową i uzyskać dostęp do wyższej kwoty finansowania.

WAŻNE:

Wiedz, że prawo polskie definiuje wyłudzenie pożyczkowe jako oszustwo podlegające karze określonej w kodeksie karnym. Mamy tu do czynienia z dwiema możliwościami:

- Oszustwo zwykłe – wg art. 286 kodeksu karnego jest to czyn, poprzez który w celu osiągnięcia korzyści majątkowej doprowadza się inną osobę do niekorzystnego rozporządzenia własnym lub cudzym mieniem. Może do niego dojść poprzez wprowadzenie drugiej osoby w błąd lub wykorzystanie cudzego błędu.

Wyłudzenie uznane za oszustwo zwykłe podlega – w zależności od swojej wagi – karze pozbawienia wolności od 6 miesięcy do 8 lat.

- Oszustwo kredytowe – ten rodzaj przestępstwa określa art. 297 kodeksu karnego. Mamy z nim do czynienia w sytuacji, gdy w celu otrzymania wsparcia finansowego użyty zostaje podrobiony, przerobiony lub nierzetelny dokument albo pisemne oświadczenie.

Wyłudzenia z tej kategorii podlegają karze pozbawienia wolności od 3 miesięcy do lat 5. Narażają się na nią nie tylko sami oszuści finansowi, ale także każda osoba, która świadomie nie powiadomiła o wyłudzeniu. Na najwyższą karę narażeni są ci przestępcy, którzy wyłudzają tzw. mienie o znacznej wartości, co oznacza kwoty powyżej 200 tysięcy złotych.

Aby uniknąć kary z tytułu oszustwa kredytowego, należy zwrócić pożyczone środki i zaspokoić inne roszczenia jeszcze zanim zostanie otwarte postępowanie karne.

Jak zabezpieczyć się przed wyłudzeniem kredytu lub pożyczki?

W miarę jak banki i inne instytucje pożyczkowe zaniżają wymogi związane z uzyskaniem finansowania, wyłudzenie staje się coraz łatwiejsze. W dobie szybkich pożyczek online, błyskawicznych chwilówek czy pożyczek na PESEL, wyłudzenia nie wymagają ze strony przestępcy zbytniego zachodu.

Chcesz wiedzieć, jak nie paść ofiarą oszustwa kredytowego? Pamiętaj o następujących zasadach:

- Skorzystaj z usług dostępnych do ochrony przed wyłudzeniem pożyczki:

- „Chroń Pesel” – oferowana przez firmę Kaczmarski Group, do której należy Krajowy Rejestr Długów. Polega na poinformowaniu subskrybenta drogą SMS-ową lub mailową za każdym razem, gdy ktoś zapyta o jego dane w KRD. Koszt pakietu podstawowego to 175 złotych rocznie. System Chroń Pesel obejmuje ponad 300 banków i 150 firm pożyczkowych.

- „Bezpieczny Pesel” – analogiczna usługa powstała dzięki współpracy Polskiego Związku Instytucji Pożyczkowych i firmy CRIF zajmującą się oceną ryzyka kredytowego. Zastrzeżenie danych w systemie Bezpieczny Pesel jest całkowicie darmowe i można dokonać go online. Niestety nie posiada opcji alertów i chroni przed wyłudzeniami tylko w 25 zrzeszonych firmach pożyczkowych.

- „Alerty BIK” – jest to usługa Biura Informacji Kredytowej, której roczny koszt to 24 złote. Zawiadomienia do klientów wysyłane są za każdym razem, gdy do BIK lub BIG wpłynie zapytanie o ich dane. W systemie Alertów BIK uczestniczą wszystkie banki komercyjne i spółdzielcze oraz 70 firm pożyczkowych działających w Polsce.

- W przypadku kradzieży lub zaginięcia Twojego dowodu osobistego, paszportu, prawa jazdy czy innego dokumentu tożsamości koniecznie pamiętaj o:

- jak najszybszym zastrzeżeniu utraconego dokumentu w dowolnym bankuzrzeszonym w systemie Dokumenty Zastrzeżone niezależnie od tego, czy posiadasz w nim konto. Natychmiastowa reakcja jest tutaj niezmiernie ważna, zwłaszcza że pożyczka online na Twoje nazwisko może zostać wzięta i wypłacona już w kilka minut.

- zgłoszeniu kradzieży w najbliższym posterunku Policji,

- złożeniu wniosku o nowy dowód w odpowiednim Urzędzie Gminy.

- Przekazując swój dokument tożsamości do rąk osób trzecich, nie spuszczaj go z oka. Nie pozwól, aby ktoś zrobił jego skan, ksero lub zdjęcie bez Twojego pozwolenia – mogą one zostać wykorzystane do potencjalnego oszustwa. Pamiętaj, że prawo nie zmusza Cię do przekazania dokumentu tożsamości innej osobie, a jedynie do okazania go.

- Nie wierz w ogłoszenia typu: „załatwię kredyt dla zadłużonych”, „załatwię kredyt z komornikiem” czy „załatwię kredyt na PESEL” – oszustwa tego rodzaju mają na celu wyłudzenie Twoich danych osobowych i żerują na desperacji. Pamiętaj, że:

- banki dokładnie sprawdzają sytuację osób wnioskujących o kredyt i NIGDY nie udzielają kredytu osobom zalegającym ze spłatą rat. Przyznanie finansowania zawsze łączy się tu ze sprawdzeniem raportu BIK,

- kredytu bankowego nie da się zaciągnąć na sam PESEL czy dowód osobisty,

- osoba trzecia nie może „załatwić” Ci kredytu, chyba że jest licencjonowanym pośrednikiem kredytowym. Aby to sprawdzić, wystarczy zerknąć na rejestr pośredników prowadzony przez Komisję Nadzoru Finansowego,

- skorzystanie z ofert typu „załatwię kredyt dla każdego” czy „załatwię kredyt na lewo”, w których dana osoba proponuje Ci użyć swoich danych we wniosku o finansowanie, wiąże się z takim samym ryzykiem kary, jak każde inne wyłudzenie kredytowe.

- Nie daj się namówić na zaciągnięcie zobowiązania finansowego dla osoby trzeciej, czyli tzw. kredytu dla znajomego, chyba że masz do niego absolutne zaufanie i znasz jego sytuację finansową. Dla banku lub firmy pożyczkowej to Ty będziesz dłużnikiem i w razie problemów ze spłatą to Ty zostaniesz pociągnięty do odpowiedzialności.

Prawne dochodzenie swoich praw i udowodnienie, że przekazałeś pozyskany kredyt lub pożyczkę osobie trzeciej, jest nie tylko skomplikowane, ale i kosztowne.

WAŻNE:

Nie myl „kredytu dla znajomego” z programem bonifikacyjnym oferowanym przez niektóre firmy pożyczkowe w zamian za polecenie nowych klientów.

W ramach takiego programu, który również jest znany pod nazwą „kredyt dla znajomego”, możesz zostać wynagrodzony za każdym razem, gdy polecona przez Ciebie osoba zostanie nowym klientem danej firmy.

Lichwiarskie odsetki - wszystko, co powinieneś wiedzieć

Chwilówki i inne pożyczki pozabankowe kojarzą się wielu Polakom z niebotycznie wysokimi opłatami, które potrafią wprowadzić wiele osób w spiralę długów. Jak jest jednak naprawdę?

Wysokość opłat związanych z pożyczkami reguluje ustawa o kredycie konsumenckim znana pod nazwą ustawa antylichwiarska. Pod koniec grudnia 2022 wszedł w życie pierwszy element jej najnowszej wersji, obniżający pozaodsetkowe koszty pożyczek (głównie prowizji i marży).

Zgodnie z najnowszymi zasadami, maksymalny limit kosztów pozaodsetkowych nie może przekroczyć 45% całkowitej kwoty zobowiązania w całym okresie trwania umowy. Jeśli okres kredytowania będzie obejmował 6 miesięcy, suma odsetek i kosztów pozaodsetkowych nie może przekroczyć 25%.

Jeśli chodzi o maksymalną wartość odsetek, wciąż obowiązuje limit 20,5% w skali roku.

WYJAŚNIENIE:

W przypadku pożyczek krótkoterminowych odsetki nie stanowią dużej części kosztu całkowitego (stopa procentowa jest podawana w skali rocznej, a pożyczasz pieniądze tylko na kilka tygodni).

Najistotniejszą częścią kosztu chwilówek są właśnie opłaty pozaodsetkowe. Ich prawne pomniejszenie to bardzo dobra wiadomość dla konsumentów korzystających z chwilówek.

Do kosztów pozaodsetkowych pożyczki należą między innymi:

- opłaty za odroczenie terminu spłaty,

- opłaty karne za opóźnienia w spłacie,

- ubezpieczenie,

- koszty związane z pozyskaniem informacji na temat wnioskującego (np. raport BIK),

- wynagrodzenie agenta pożyczkowego.

Jakie dodatkowe zmiany wprowadza Ustawa Antylichwiarska 3.0?

- Wymóg sprawdzenia zdolności kredytowej wnioskodawcy przed udzieleniem pożyczki. Dzięki temu kwota finansowania będzie dopasowana do możliwości finansowej klienta, co powinno ułatwić późniejszą spłatę.

Od 18 maja 2023 – bo wtedy zacznie obowiązywać ten zapis – znikną z rynku tzw. pożyczki na dowód i pożyczki bez BIK. Sankcją dla firm niestosujących się do nowego wymogu będzie zakaz pozbywania się zaległych wierzytelności na rzecz firm windykacyjnych, co znacznie obniży ich szanse na odzyskanie nieuczciwie udzielonego finansowania.

- Zakaz rolowania pożyczek, czyli zaciągania kolejnego zobowiązania finansowego na spłatę poprzedniego. Pomoże to ochronić konsumentów przed spiralą długów.

- Obowiązek proporcjonalnego zwrotu wszelkich opłat i kosztów związanych z pożyczką w przypadku jej przedterminowej spłaty.

Jak widzisz, antylichwa 3.0 zawiera szereg narzędzi, aby ochronić Cię przed nieuczciwym pożyczkodawcą. Według przewidywań ekspertów powinna ona doprowadzić do większej konsolidacji rynku pozabankowego.

Spadek dochodów firm pożyczkowych najprawdopodobniej doprowadzi do upadku mniejszych – tych najbardziej podejrzanych – firm i sprawi, że w sektorze pożyczek pozostaną tylko najwięksi gracze działający na uczciwych warunkach.

Q&A

Ile kosztują usługi doradcy kredytowego?

Ty, jako osoba zainteresowana danym kredytem lub pożyczką, nic nie zapłacisz za usługi doradcy. Niezależnie od tego, czy jest on niezależny, czy też współpracujący z określonymi instytucjami finansowymi (pośrednik kredytowy), koszt jego usług opłaca kredytodawca, pod warunkiem że skorzystasz z jego oferty.

Zarobkiem doradcy jest zatem prowizja za sprzedaną pożyczkę lub kredyt. Miej to na względzie, słuchając jego porad – im więcej pieniędzy pożyczysz, tym większą prowizję on dostanie.

Jak udowodnić w sądzie, że przekazałem znajomemu środki z pożyczki, jaką dla niego zaciągnąłem?

Dowodem mogącym Ci pomóc udowodnić, że przekazałeś osobie trzeciej uzyskane z pożyczki pieniądze, mogą być nagrania rozmów telefonicznych, SMS, korespondencja mailowa, podpisany przez znajomego dokument itp. Koniecznie zachowaj tego typu informacje. Nigdy nie wiadomo kiedy przyjdzie Ci z nich skorzystać.

Jak poprawnie porównać koszty pożyczek, bazując na RRSO?

Jeśli chcesz porównać 2 różne oferty pożyczkowe na podstawie ich rzeczywistej rocznej stopy oprocentowania, upewnij się, że dotyczą one tego samego okresu finansowania. RRSO dla pożyczki 30-dniowej będzie zupełnie inne niż np. dla 7-dniowej chwilówki.