Kredyt firmowy to umowa między danym przedsiębiorstwem (kredytobiorcą) a wybranym bankiem komercyjnym (kredytodawcą). Bank zobowiązuje się pożyczyć kredytobiorcy określoną kwotę pieniężną, która ma zostać spłacona przed upływem ustalonego czasu. Umowa kredytowa zawiera również informację na temat tego, na co zostaną wykorzystane powierzane środki, a także jaka jest wysokość odsetek, prowizji i innych kosztów bankowych związanych z pożyczką.

Uzyskanie kredytu bankowego pozwala firmom zachować odpowiednią płynność finansową, która pozwoli na jej stabilność i wzrost. Oczywiście nie każdy wniosek o kredyt zostaje rozpatrzony pozytywnie; ostateczna decyzja banku zależy od tego, czy firma spełnia wszystkie warunki pozwalające wierzyć, że nie będzie miała problemu ze spłatą kredytu. W razie wątpliwości o wypłacalność firmy bank może odrzucić jej wniosek kredytowy.

Rodzaj kredytu firmowego zależy od celu, na jaki mają zostać przeznaczone uzyskane środki pieniężne, wielkości firmy oraz kwoty finansowania.

Najpopularniejsze rodzaje kredytu dla przedsiębiorstw

Kredyt krótkoterminowy w rachunku bieżącym (linia kredytowa)

Ten rodzaj kredytu to “deska ratunkowa” dla firm borykających się z przejściowymi problemami finansowymi. Pozwala pokryć bieżące potrzeby związane z prowadzoną działalnością. Zgodnie z potrzebami, może on być odnawialny.

Przyznając kredyt w rachunku bieżącym, bank zgadza się, aby dana firma wydała ze swojego konta więcej, niż posiada. Taka krótkoterminowa linia kredytowa wiąże się oczywiście z pewnymi warunkami:

- wysoka zdolność kredytowa firmy - bank nie zezwoli na debet przedsiębiorstwom, które mogą mieć trudności w jego spłacie i których trudności finansowe nie są przejściowe ale stałe

- od kiedy firma posiada rachunek bieżący w banku - najczęściej banki wymagają, aby wnioskodawca posiadał konto od co najmniej 3 miesięcy

- limit zadłużenia - bank ustala z góry, ile wyniesie linia kredytowa

- okres spłaty - najczęściej kredyt krótkoterminowy w rachunku bieżącym jest spłacany jak tylko forma odnotuje pierwsze wpływy.

Kredyt obrotowy

Ten rodzaj kredytu również jest przeznaczany na pokrycie bieżących zobowiązań przedsiębiorstwa (opłatę składek do ZUS i podatków, pokrycie kosztów administracyjnych, wypłatę pensji, kupno materiałów itp). Najczęściej wykorzystują go firmy, które mają problemy z utrzymaniem płynności finansowej przez cały okres swojej działalności. Dobrym przykładem są firmy oferujące wydłużone okresy płatności swoim klientom: dopóki nie dostaną zapłaty, ciężko im sfinansować swoją działalność.

Kredyt obrotowy udzielany jest na specjalnym rachunku kredytowym, najczęściej na okres od 1 do 3 lat i przybiera formę transz z określonymi kwotami i terminami spłaty, albo - tak jak w przypadku kredytu w rachunku bieżącym - linii kredytowej. Może być odnawialny lub nieodnawialny.

Korzyścią odnawialnego kredytu obrotowego jest to, że zapewnia firmom długookresowe źródło gotówki, które może, ale nie musi zostać wykorzystane. Jeśli firma w danym okresie radzi sobie dobrze pod względem finansowym, nie korzysta z kredytu i nie opłaca żadnych odsetek. Koszty kredytu pojawiają się dopiero wtedy, kiedy zaczyna on być faktycznie wykorzystywany. Co więcej, każdy wpływ na rachunek firmowy powoduje zmniejszenie długu, co redukuje koszty kredytowe.

Kredyt inwestycyjny

Jak sama nazwa wskazuje, jego celem jest sfinansowanie planowanych przez firmę inwestycji i rozwój. Środki pozyskane z tego kredytu najczęściej są przeznaczane na:

- zakup oprogramowania, patentu, urządzeń lub maszyn,

- kupno nieruchomości, samochodów,

- modernizację infrastruktury firmy

- naprawy lub restrukturyzację.

Kredyty inwestycyjne najczęściej udzielane są na wysokie kwoty i mają długi okres spłaty (niekiedy powyżej 20 lat). Okres wykorzystania kredytu nie może przekroczyć terminu zakończenia inwestycji. Kredyt inwestycyjny ma charakter nieodnawialny.

Składając wniosek kredytowy, przedsiębiorstwo musi dokładnie wyjaśnić, na jaki cel ma zamiar przeznaczyć uzyskaną pożyczkę. Co więcej, firma wnioskująca o kredyt inwestycyjny często musi się liczyć z koniecznością wniesienia wkładu własnego (10-20% wartości inwestycji) oraz tym, że bank będzie wymagał ustanowienia zabezpieczeń spłaty.

Kredyt pomostowy

Dość specyficznym rodzajem kredytu inwestycyjnego jest kredyt pomostowy. Mogą z niego korzystać przedsiębiorstwa, które starają się o dotacje z funduszy Unii Europejskiej dla swoich inwestycji. Bank pożycza środki na takie inwestycje, wymagając, aby były one zwrócone w momencie uzyskania refundacji unijnej.

Koszty kredytu dla firm

Decydując się na złożenie wniosku o kredyt, firma koniecznie musi przeanalizować jego koszt. Pożyczka bankowa związana jest bowiem z dodatkowymi opłatami.

- Stawka WIBOR (Warsaw Interbank Offer Rate) - jest to stopa procentowa stosowana w pożyczkach międzybankowych. Ustalana jest w każdy dzień roboczy o godzinie 11:00.

- Marża -czyli zysk banku pożyczającego firmie pieniądze. Jest ustalana w sposób indywidualny i można ją negocjować. Wysokość marży jest związana z aktualną sytuacją finansową kredytobiorcy oraz tego, jak radził sobie ze spłatą dotychczasowych kredytów.

- Opłaty stałe i jednorazowe - w wielu przypadkach banki nanoszą dodatkowe opłaty związane nie tylko z udzieleniem kredytu, ale również z samym rozpatrzeniem wniosku.

Firma starająca się o kredyt musi się więc liczyć z tym, że nawet jeśli jej wniosek zostanie rozpatrzony negatywnie, będzie musiała ponieść pewien koszt. Do najbardziej typowych opłat stałych i jednorazowych należą:

- prowizja za odnowienie kredytu

- prowizja za niewykorzystaną kwotę kredytu

- prowizja za wcześniejszą spłatę częściową lub całkowitą kredytu

- opłata za sporządzenie umowy/aneksu do umowy

- zaświadczenie o zdolności kredytowej

- ubezpieczenie kredytu.

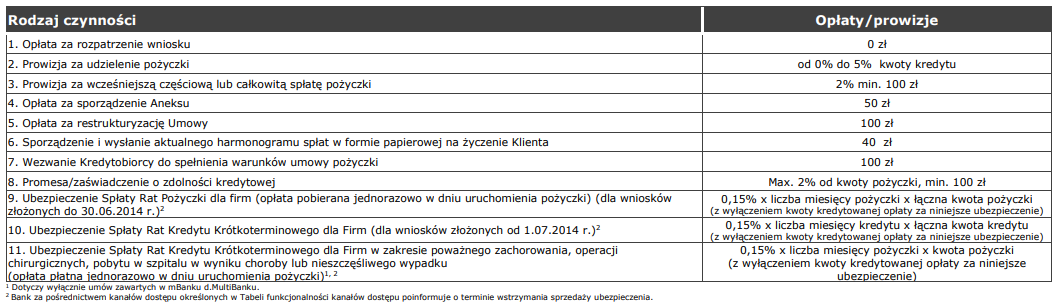

Dla porównania podajemy, jak wyglądają opłaty mBank, Pekao S.A. i Santander dla kredytów firmowych.

mBANK

Źródło: Taryfa prowizji i opłat bankowych dla firm w ramach bankowości detalicznej mBanku S.A.(obowiązujące od 31 stycznia 2020)

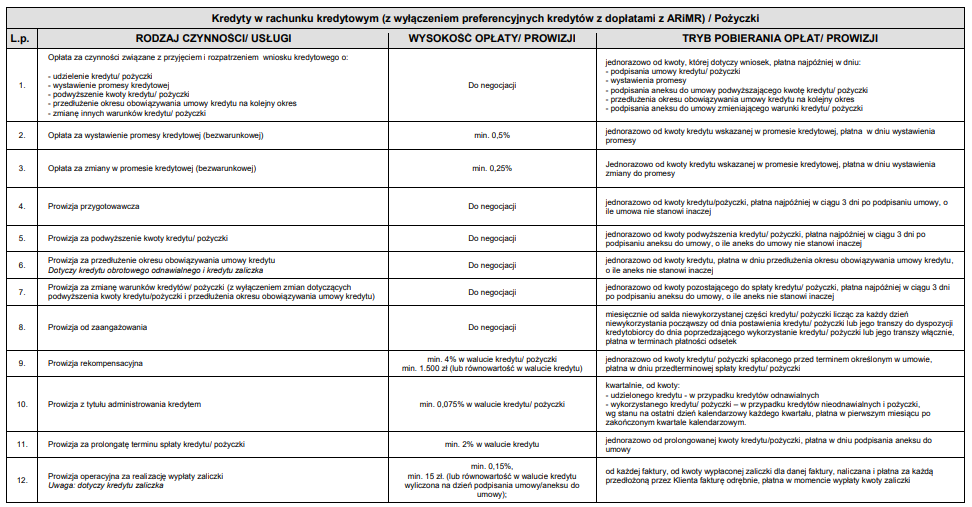

Pekao S.A.

Źródło: Taryfa prowizji i opłat bankowych Pekao S.A. dla małych i średnich przedsiębiorstw obowiązująca od 01.01.2020 r.

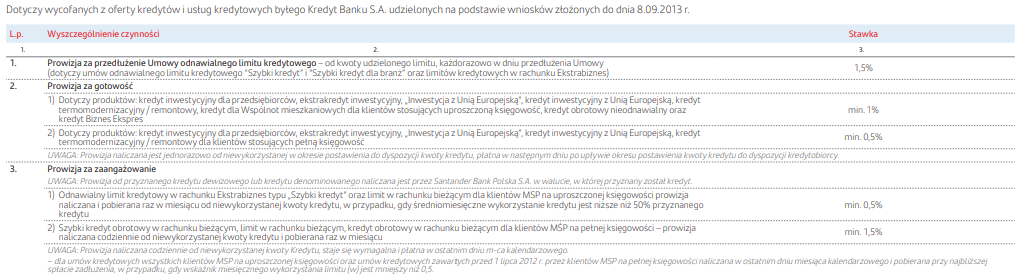

Santander

Źródło: Taryfa opłat i prowizji pobieranych przez Santander Bank Polska S.A. za czynności bankowe dla firm obowiązująca od 16.12.2019 r.

Karencja i prolongata w spłacie kredytu

Kolejną ważną kwestią, jaką firmy wnioskujące o kredyt powinny sprawdzić, jest możliwość karencji i prolongatyw spłacie zadłużenia. Mogą one przyjść z pomocą w sytuacji, kiedy terminowa spłata rat okaże się dla firmy trudna ze względu na czasowe problemy finansowe.

Karencja oznacza udzielanie na wniosek kredytobiorcy czasowego zawieszenia lub odroczenia spłaty kredytu. Ta zwłoka w spłacie dotyczy tylko części kapitałowej kredytu, natomiast część odsetkowa musi zostać nadal spłacana. W przypadku prolongaty zawieszeniu podlega spłata zarówno części kapitałowej, jak i odsetkowej. Typowy okres karencji i prolongaty dla kredytów firmowych wynosi 6 miesięcy. Całkowity okres spłaty kredytu zostaje wydłużony o ten okres.

Oczywiście nie każda firma może starać się o tego rodzaju pomoc banku w spłacie kredytu. Bank udzielający pożyczki ustala swoje własne warunki, jakie wnioskodawca musi spełnić. Należy do nich przede wszystkim brak zaległości w dotychczasowej spłacie kredytu oraz wobec Urzędu Skarbowego i/lub Zakładu Ubezpieczeń Społecznych.

Firmy wnioskujące o przyznanie karencji lub/i prolongaty muszą się również liczyć z tym, że po ich zakończeniu może zmienić się wysokość płaconych rat. Powodem jest wydłużenie okresu spłaty kredytu oraz - w przypadku prolongaty - kapitalizacja odsetek.

Zabezpieczenie kredytów firmowych

W niektórych przypadkach, głównie dla firm od dawna współpracujących z danym bankiem w sposób bezproblemowy, istnieje możliwość zabezpieczenia otrzymanego kredytu. Dzięki temu można liczyć na wyższą kwotę pożyczki oraz wydłużony okres jej spłaty. Zabezpieczenie kredytu daje bowiem bankowi pewność, że nawet w przypadku problemów ze spłatą, nie straci pożyczonych pieniędzy.

Najczęściej stosowane formy zabezpieczenia kredytów firmowych to:

- zabezpieczenia majątkowe (zablokowanie środków na koncie bankowych, kaucja, zastawa itp.)

- zabezpieczenia osobiste (poręczenie wekslowe właściciela firmy, gwarancja bankowa, cesja wierzytelności, pełnomocnictwo do rachunku bankowego firmy itp.)

- zabezpieczenia materialne (nieruchomości, sprzęt, towary itp.). Ten rodzaj zabezpieczenia stosowany jest głównie w przypadku nowych klientów.

Program gwarancji de minimis dla sektora MŚP

Jest to program realizowany od 2013 r. w ramach rządowego programu "Wspieranie przedsiębiorczości z wykorzystaniem poręczeń i gwarancji Banku Gospodarstwa Krajowego". Wprowadzenie gwarancji de minimis ma na celu pomoc w uzyskaniu kredytu obrotowego dla małych i średnich przedsiębiorstw, które bez tego rodzaju gwarancji zostałyby uznane przez bank za zbyt ryzykowne. Kredytu z gwarancją de minimis może udzielić dowolny bank komercyjny, który ma w podpisaną umowę z BGK w tym zakresie.

Gwarancja de minimis składa się z dwóch elementów:

- gwarancja bankowa BGK

- dodatkowe ulgi (np. w amortyzacji, opłatach podatkowych itp.) albo preferencyjne warunki kredytu.

Gwarancja bankowa udzielana przez BGK daje bankom-kredytodawcom ochronę przed ryzykiem udzielenia kredytu. Jeśli bowiem sama firma będzie miała problemy ze spłatą pożyczki, bank-gwarant będzie musiał zrobić to za nią. Nie oznacza to jednak, że gwarancja de minimis może być przez firmy traktowana jako darmowa dotacja. W sytuacji gdy BGK będzie zmuszony spłacić zaległy kredyt, kolejnym jego krokiem będzie prawne dochodzenie zwrotu pieniędzy od właściciela firmy.

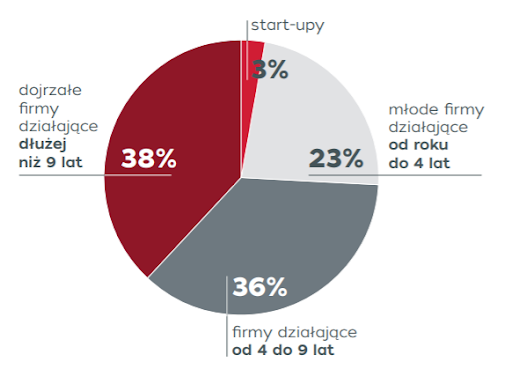

Jak podaje raport Banku Gospodarstwa Krajowego, z gwarancji de minimis korzystają następujące firmy:

Źródło: Efekty „Programu gwarancji de minimis”, Główne wnioski z raportu Banku Gospodarstwa Krajowego, luty 2020

Kredyty firmowe a COVID-19

Trwający w Polsce kryzys gospodarczy wywołany epidemią COVID-19 wywiera znaczący wpływ na sytuację finansową wielu przedsiębiorstw. Firmy posiadające kredyty bankowe coraz częściej mają problemy ze spłatą rat. Zdając sobie sprawę z tych problemów, banki decydują się na przyznanie swoim klientom tzw. wakacji kredytowych polegających na okresowym zawieszeniu spłaty rat kredytowych. Mogą one dotyczyć zarówno całości kredytu, jak i jego części kapitałowej bądź odsetkowej.

Ponadto, w kwietniu 2020 r. rząd uruchomił program wsparcia dla mikro, małych i średnich firm, czyli tzw. Tarczę Finansową. Polega ona na udzieleniu częściowo bezzwrotnych (75%) subwencji finansowych. Program jest finansowany ze środków Polskiego Funduszu Rozwoju (PFR) i współpracuje z nim większość polskich banków komercyjnych.

Aby otrzymać pomoc finansową, wymagane jest złożenie wniosku poprzez system bankowości elektronicznej wybranego banku, który uczestniczy w programie. Łączna wartość Tarczy Finansowej wynosi 75 mld zł.