Spis treści

- Statystyki pożyczkowo-kredytowe w Polsce

- Jak pożyczać z głową, czyli kiedy warto brać pożyczkę lub kredyt?

- Kiedy brać kredyt - zewnętrzne czynniki zmiany oferty banku

- Porównywarki kredytowe i ich rola w analizie oferty pożyczkowej

- Promocje bankowe - kiedy się ich spodziewać i jaką mają formę

- Kredyty hipoteczne - kiedy je brać

- Atrakcyjność oferty a wkład własny

- Chwilówka, czyli szybka pożyczka parabankowa

Statystyki pożyczkowo-kredytowe w Polsce

Zanim zajmiemy się analizą optymalnego momentu na zaciągnięcie pożyczki lub kredytu, warto przypomnieć sobie najważniejsze dane statystyczne związane z rynkiem bankowo-pożyczkowym w Polsce.

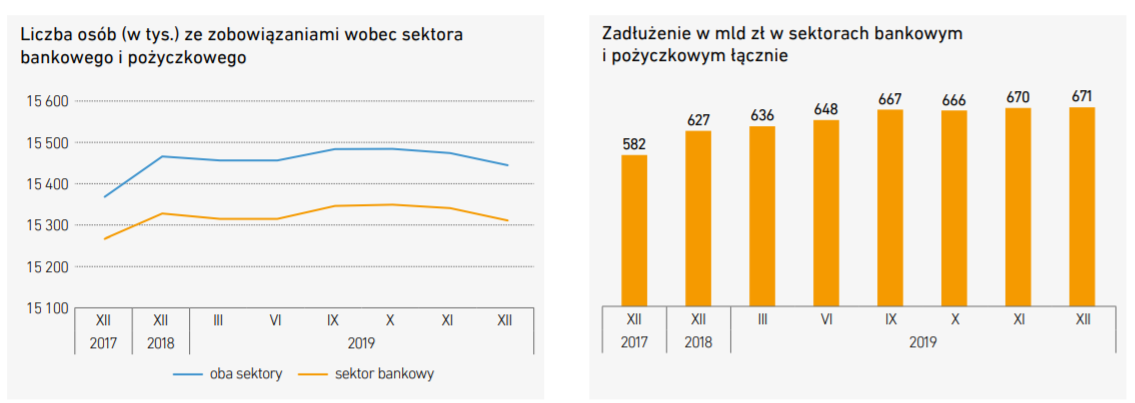

Według raportu „Kredyt Trendy” publikowanego corocznie przez Biuro Informacji Kredytowej ostatnie lata wykazały dość stabilną sytuację, jeśli chodzi o korzystanie Polaków z produktów bankowych i parabankowych. Całkowite zadłużenie w obu sektorach wyniosło pod koniec 2019 roku nieco powyżej 670 miliarda złotych – czyli prawie tyle samo co w poprzednich 3 latach.

Pod koniec 2019 roku można było zaobserwować lekko spadający trend w całkowitej liczbie osób korzystających z kredytów i pożyczek.

źródło: Kredyt Trendy 2020

Co przyniósł ze sobą rok 2020? Wpływ pandemii COVID-19 i związanego z nią kryzysu gospodarczego na polski rynek kredytowo-pożyczkowy jest niemożliwy do przeoczenia.

Rosnące bezrobocie i ograniczenie przez społeczeństwo wydatków konsumpcyjnych doprowadziły z jednej strony do zaostrzenia problemów ze spłatą istniejących kredytów i pożyczek, a z drugiej strony do spadku popytu na tego rodzaju produkty.

W związku z powyższym rząd podjął następujące decyzje i zalecenia:

- Zawieszenie spłaty kredytów, czyli tzw. wakacje kredytowe, pozwalające na trzymiesięczne odroczenie spłaty rat kapitałowo-odsetkowych lub rat kapitałowych.

- Możliwość ubiegania się o zwrotną, ale nieoprocentowaną pożyczkę Funduszu Wsparcia Kredytobiorców na spłatę rat, w kwocie do 2 tysięcy złotych miesięcznie przez maksymalny okres 3 lat.

- Obniżenie stóp procentowych NBP do wartości bliskich zeru:

- stopa lombardowa – 0,5%

- stopa referencyjna – 0,1%

Według danych statystycznych BIK za 2020 rok, mimo tych wysiłków pandemia koronawirusa spowodowała znaczny (bo niemal osiemnastoprocentowy) spadek w popycie na pożyczki i kredyty prywatne. Warto zauważyć jednak, że całkowita wartość zaciągniętych pożyczek wzrosła o 4,5% w porównaniu z 2019.

Kryzys gospodarczy najbardziej dotknął kredyty gotówkowe i pożyczki pozabankowe, których sprzedano o 14% mniej niż w poprzednim roku.

Czego możemy się spodziewać w 2021? Prognozy BIK są w tej kwestii dość optymistyczne. Biuro przepowiada wzrost popytu na kredyt mieszkaniowy o 14% i jeszcze wyższy (16%) wzrost popytu na kredyt gotówkowy.

Należy więc mieć nadzieję, że Polacy na nowo zaczną korzystać z dostępnych na rynku form finansowania i rynek bankowo-pożyczkowy wróci do swojego stanu przedkryzysowego.

Jak pożyczać z głową, czyli kiedy warto brać pożyczkę lub kredyt?

Zdarza się tak, że potrzeba wsparcia finansowego pojawia się niespodziewanie: nagła choroba lub wypadek i związane z nimi koszty leczenia, kradzież samochodu, przeciekający dach itp. Najczęściej jednak – zwłaszcza w przypadku dużych kwot – jesteśmy w stanie przewidzieć i zaplanować konieczność pożyczki czy kredytu.

Warto zatem podejść do decyzji zadłużenia się w ten sam sposób, w który podchodzi się do niemal każdej decyzji zakupowej: porównać dostępne oferty, sprawdzić, jak zmieniają się one w czasie i wybrać najodpowiedniejszy moment na wzięcie pożyczki.

Oczywiście to, jak korzystnych warunków będą skłonne udzielić instytucje pożyczkowe, zależy przede wszystkim od samego wnioskodawcy, jego zdolności i historii kredytowej.

Co to jest zdolność kredytowa?

Zdolność kredytowa określa realną możliwość spłaty zaciągniętego zobowiązania finansowego. Wpływają na nią dochody wnioskodawcy, jego koszty utrzymania oraz aktualny stan zadłużenia.

Oszacowanie zdolności kredytowej klienta pozwala instytucjom finansowym zmniejszyć ryzyko problemów ze spłatą kredytów i pożyczek.

Jeśli zdolność kredytowa wnioskodawcy jest oszacowana jako niska, raczej nie będzie miał on szansy na uzyskanie dużego kredytu na atrakcyjnych warunkach. Bank dostosuje swoją ofertę do jego możliwości finansowych i zażąda dodatkowych zabezpieczeń, które nie tylko wydłużą proces wnioskowania, ale również podniosą cenę kredytu.

Kiedy brać kredyt - zewnętrzne czynniki zmiany oferty banku

Niestety nie można jednoznacznie powiedzieć, że na przykład zaciągnięcie kredytu lub pożyczki na początku roku opłaca się bardziej niż w jego połowie, lub końcu. Na to, jak zmienia się polityka pożyczkowa banków, mają wpływ 3 podstawowe elementy:

- Ile wyniosła dotychczasowa sprzedaż kredytów i czy jej poziom jest satysfakcjonujący – jeśli nie, można liczyć na dodatkowe promocje i oferty mające na celu zwiększenie dalszej sprzedaży.

- Ile nowych wniosków o kredytowanie wpłynęło do banku – jeśli jest ich za dużo, bank może zwiększać koszt zaciągnięcia pożyczki i utrudnić warunki jej otrzymania, aby celowo zniechęcić nowych klientów do składania wniosków.

- Jak prezentuje się oferta konkurencji – banki często są zmuszone, aby dostosować koszt i warunki swoich kredytów do innych dostępnych na rynku ofert.

Oczywiście przeciętnemu klientowi trudno dotrzeć do takich wewnętrznych informacji jak polityka kredytowa banku i poziom zainteresowania jego produktami. Niemniej jednak zbadanie oferty rynkowej jest nie tylko możliwe, ale i całkiem łatwe.

Porównywarki kredytowe i ich rola w analizie oferty pożyczkowej

W obecnych czasach nie trzeba być ekspertem ani spędzać długich godzin na wizytach w różnych bankach i parabankach, aby móc porównać ich oferty i wybrać tę najlepszą. Dzięki darmowym porównywarkom dostępnym online można w kilka sekund sprawdzić, gdzie najbardziej opłaca się wziąć kredyt lub pożyczkę.

Porównywarki to narzędzia, które kompilują najbardziej aktualne oferty różnych produktów pożyczkowych i pozwalają na ich sortowanie według wysokości rat, stopy RRSO i innych oczekiwań klienta (bez BIK, bez zaświadczeń, na dowód itp.).

Promocje bankowe - kiedy się ich spodziewać i jaką mają formę

Banki, podobnie jak wszystkie inne firmy oferujące swoje produkty lub usługi na wolnym rynku, dokładnie śledzą zachowania swoich docelowych klientów i odpowiednio na nie reagują.

Kiedy więc można liczyć na pojawienie się jakichś promocji bankowych? Są one najczęściej związane z okresami, które u przeciętnego Polaka oznaczają wzrost wydatków: początek roku szkolnego, święta, komunie czy okres urlopowy. Wiedząc, że wzrośnie zainteresowanie konsumentów kredytami gotówkowymi, banki często reklamują wtedy specjalne oferty.

Można wśród nich znaleźć darmową gotówkę za założenie konta lub otwarcie karty kredytowej, lepsze oprocentowanie rachunków oszczędnościowych, korzystniejszą cenę kredytów czy programy lojalnościowe Payback.

Zanim jednak skusimy się na skorzystanie z reklamowanej promocji, nie zaszkodzi sprawdzić, jak ma się ona do realiów rynkowych i na ile jest faktycznie atrakcyjna.

Kredyty hipoteczne - kiedy je brać

Jeśli chodzi o tego rodzaju kredyty, potencjalnie najlepszym momentem na ich zaciągnięcie to najczęściej początek miesiąca lub początek nowego kwartału, czyli tuż po zamknięciu poprzedniego okresu.

Na podstawie wyników z poprzedniego miesiąca lub kwartału bank odpowiednio dostosuje swoją ofertę kredytową – czyniąc ją bardziej atrakcyjną (na wypadek niewystarczającej sprzedaży z wcześniejszego okresu), lub odpowiednio ją podrażając (jeśli nie radzi sobie z procesowaniem zbyt dużej ilości wniosków).

Dodatkową korzyścią, jaka płynie ze złożenia wniosku na początku miesiąca lub kwartału, jest jego szybsze procesowanie. Bank nie jest jeszcze wtedy tak bardzo skoncentrowany na osiągnięciu założonego celu, jeśli chodzi o wysokość sprzedaży, czynności związane z procesowaniem wniosku nie są więc odkładane na później.

Dla porównania, składając wniosek pod koniec miesiąca, często można się spotkać z opóźnieniami w przyznaniu kredytu, bo bank koncentruje się wtedy na nowych sprzedażach, a nie na dopełnieniu formalności.

Atrakcyjność oferty a wkład własny

Szukając najbardziej atrakcyjnej pożyczki lub kredytu, warto wiedzieć, że jej koszt może obniżyć – i to znacznie – wniesienie wkładu własnego. W przypadkach kredytu hipotecznego jest on wręcz obowiązkowy.

Co to jest wkład własny?

Wkład własny to osobisty udział finansowy w inwestycji, na której realizację chce się zaciągnąć zobowiązanie. W przypadku, gdy obiektem inwestycji jest zakup mieszkania, wkład własny będzie częścią ceny mieszkania. W odniesieniu do budowy domu jest to udział w kosztorysowej wartości przedsięwzięcia.

Odpowiadając na pytanie, kiedy nie brać kredytu, zdecydowanie nie warto tego robić, jeśli nie posiada się wystarczającej ilości środków na wkład własny. Bank najprawdopodobniej odrzuci wtedy nasz wniosek.

Nie warto tego również robić przy niestabilnej sytuacji zawodowej – w przypadku utraty pracy dalsza spłata kredytu może okazać się niemożliwa.

Chwilówka, czyli szybka pożyczka parabankowa

Chwilówki to dla tysięcy Polaków jeden z najpopularniejszych i najczęściej wybieranych produktów finansowych. Cechują się łatwością przyznawania i niemal natychmiastowym dostępem do pożyczanych środków, co czyni z nich dobry sposób na poradzenie sobie z nagłymi problemami finansowymi.

Niekorzystną stroną chwilówek w porównaniu do kredytów bankowych jest stosunkowo wysoki poziom odsetek, który zmniejsza ich opłacalność. W przypadku gdy dany wydatek można zaplanować lub oddalić w czasie znacznie lepiej jest zwrócić się o pomoc finansową do banku. Mimo że na pieniądze przyjdzie nam czekać dłużej, całkowity koszt zobowiązania będzie niższy niż w przypadku chwilówki.

Kiedy jeszcze nie brać pożyczki chwilówki? Na pewno nie należy tego robić, jeśli nie jest się w stanie zgromadzić całej należnej do oddania kwoty w krótkim okresie. Chwilówka to pożyczka nieratalna, którą należy spłacić w całości w okresie do 30 dni. W przypadku problemów ze spłatą wzrosną należne odsetki, a pożyczkobiorca może zaplątać się w prawdziwą pętlę długów.

Chwilówka – promocje

Podobnie jak w przypadku kredytów, wzięcie pierwszej lepszej pożyczki bez dokładnego sprawdzenia jej warunków jest absolutnie niewskazane. Chwilówki różnią się pod względem okresu spłaty oraz kosztów jego przedłużenia i ceny – zwłaszcza prowizji, wysokości odsetek karnych itp. Zaciągnięcie takiego zobowiązania na chybił trafił i bez porównania dostępnych ofert może być dużym błędem.

Nawet jeśli dodatkowe pieniądze są potrzebne „na teraz”, dzięki wspomnianym wcześniej porównywarkom pożyczkowym i rankingom chwilówek można w kilka minut porównać dostępne oferty i wybrać tę najkorzystniejszą.

Darmowa pożyczka – promocje

Czy można uzyskać pożyczkę za darmo? Okazuje się, że tak. Aby przyciągnąć nowych klientów, sporo instytucji parabankowych oferuje pierwszą chwilówkę z RRSO wynoszącą 0%.

Co to jest RRSO?

RRSO to Rzeczywista Roczna Stopa Oprocentowania ujmująca całkowity koszt kredytu ponoszony przez konsumenta, wyrażony jako wartość procentowa całkowitej kwoty kredytu w stosunku rocznym. To właśnie jej poziom daje klientowi pełny obraz tego, ile faktycznie przyjdzie mu zapłacić za zaciągane zobowiązanie finansowe.

Jeśli więc staramy się o naszą pierwszą chwilówkę, zdecydowanie warto poszukać promocji pozwalającej na jej darmowe uzyskanie.

Biorąc pod uwagę, że polska gospodarka zaczyna się powoli podnosić z kryzysu, a stopy procentowe nadal pozostają na historycznie niskim poziomie, 2021 wydaje się dobrym momentem na zaciągnięcie nowego kredytu lub pożyczki oraz na konsolidację tych istniejących.

Chcąc nadrobić ubiegłoroczne straty, instytucje finansowe powinny być skłonne do zaoferowania korzystniejszych niż zwykle warunków spłaty. Ci, którzy mają więc w planach uzyskanie wsparcia finansowego, powinni zdecydowanie wykorzystać ten moment.