Cuprins

Ce este asigurarea RCA?

Asigurarea de Răspundere Civilă Auto (RCA) este un contract de asigurare încheiat între proprietarul unui vehicul (persoană fizică sau juridică) și o companie de asigurări autorizată de către ASF (Autoritatea de Supraveghere Financiară). Prin intermediul ei, terții prejudiciați în urma unui accident rutier produs din vina conducătorului auto asigurat primesc despăgubiri pentru daunele materiale, daune morale și/sau decesul ori vătămările corporale suferite în respectivul accident auto.

La momentul redactării acestui articol, existau 7 asigurători autorizați să emită RCA în România:

- Allianz-Ţiriac Asigurări SA,

- Asigurarea Românească - Asirom Vienna Insurance Group SA,

- Euroins România Asigurare - Reasigurare SA,

- Generali Romania Asigurare Reasigurare SA,

- Grawe Romania Asigurare SA,

- Groupama Asigurări SA,

- Omniasig Vienna Insurance Group SA.

Asigurarea RCA are două scopuri. Primul scop al asigurării RCA este protecția financiară a persoanei vinovate de producerea accidentului. În lipsa unei asigurări RCA valabile, persoana păgubită poate solicita vinovatului, în justiție, despăgubiri pentru daune materiale, pentru vătămări corporale, inclusiv daune morale de valori semnificative. Aceste despăgubiri ar putea pune mare presiune financiară asupra persoanei vinovate și a familiei acesteia.

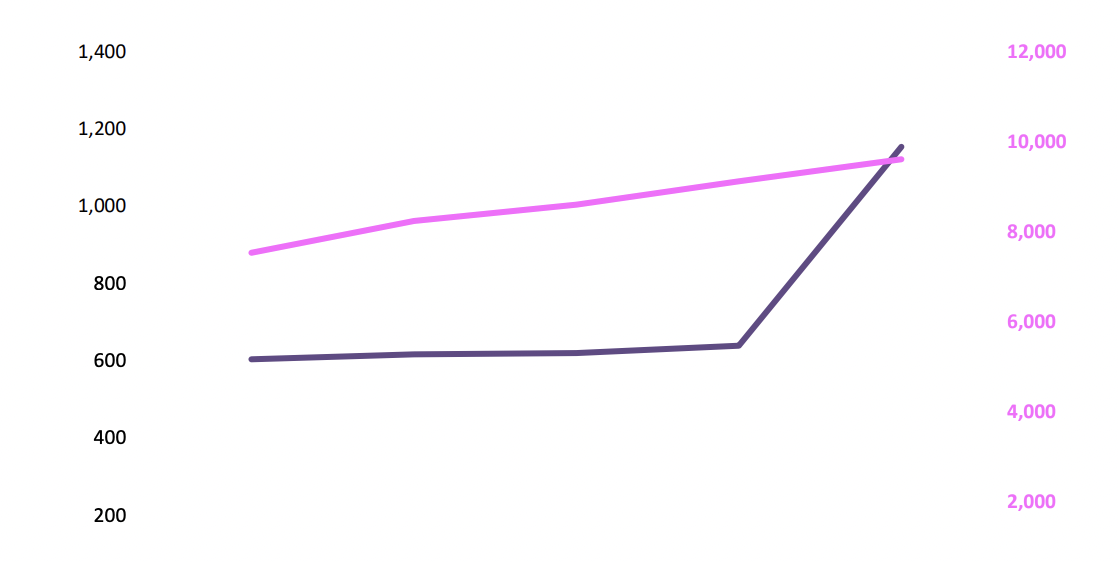

Conform celui mai recent raport ASF cu privire la evoluția pieței asigurărilor, în primul semestru al anului 2022, dauna RCA medie a fost de 9619 lei, iar prima RCA medie a fost de 1154 lei. Graficul de mai jos ilustrează evoluția daunei RCA medii și a primei RCA medii în primul semestru al anilor 2018 - 2022.

Sursa: ASF România

Un al doilea scop al asigurării RCA este protecția financiară a persoanei păgubite în urma accidentului. Dacă există o poliță RCA valabilă, persoana păgubită va beneficia de o reparare a prejudiciului material și/sau moral suferit, indiferent de situaţia materială a persoanei vinovate de producerea pagubei.

Poți încheia RCA-ul pe o perioadă de la 1 lună la 12 luni (multiplu de o lună). Există câteva excepții când asigurarea RCA se poate încheia pe o perioadă mai mică de 30 de zile (detalii se regăsesc în Norma ASF 20/2017).

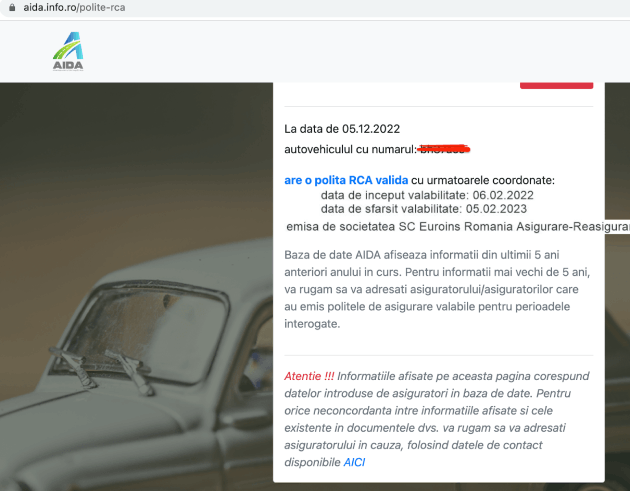

Poți verifica valabilitatea poliței RCA accensând bază de date online administrată de BAAR România. Căutarea se poate face fie după numărul de înmatriculare, fie după seria de caroserie (sau VIN - din engl. „vehicle identification number”). Raportarea unui contract RCA în baza de date AIDA se face în termen de 5 zile de la încheierea contractului RCA. Interogând această bază de date poți afla și care este societatea de asigurare care a emis contractul, dar și eventualele daune plătite în baza contractelor RCA valabile, așa cum se poate vedea în captura de ecran de mai jos.

Ce riscuri acoperă asigurarea RCA?

Asigurarea RCA acoperă daunele produse de un accident cauzat de un vehicul asigurat RCA unei terțe părți. În limitele de despăgubire prevăzute în contractul de asigurare RCA, dacă accidentul s-a produs în perioada de valabilitate a poliţei de asigurare RCA, se acordă despăgubiri în bani pentru următoarele cheltuieli:

- vătămări corporale sau deces (inclusiv pentru membrii familiei asiguratului sau conducătorului auto vinovat de accident)

- prejudicii materiale (inclusiv costuri de radiere și înmatriculare, costuri cu taxe de timbru, cheltuieli cu limitarea prejudiciului, cheltuieli aferente diminuării valorii vehiculului după reparații)

- costuri pentru readucerea vehiculului la starea dinaintea accidentului

- prejudicii cauzate de lipsa de folosinţă a vehiculului avariat, inclusiv înlocuirea temporară a vehiculului, dacă păgubitul își exprimă opțiunea în acest sens

- cheltuieli legate de transportul vehiculului avariat la centrul de constatare daune și la centrul service pentru reparații

- cheltuieli de judecată și/sau cheltuieli legate de soluționarea alternativă a litigiului

- pentru avarierea sau distrugerea bunurilor aflate în afara vehiculului care a produs accidentul și pentru bunurile aflate în interiorul vehiculului vinovat, în anumite situații

Despăgubirile se acordă în funcție de valoarea prejudiciilor produse, până la maximul prevăzut de lege. Limitele maxime de despăgubire se stabilesc prin lege, iar aceste sunt, la momentul redactării acestui articol, următoarele:

- 1.220.000 EUR pentru pagubele materiale produse într-un accident, indiferent de numărul persoanelor prejudiciate

- 6.070.000 EUR pentru vătămări corporale şi decese, inclusiv pentru prejudicii fără caracter patrimonial produse într-un accident, indiferent de numărul persoanelor prejudiciate

Prima de asigurare

Asigurarea RCA se scumpește constant, realitate constatată de mulți clienți atunci când își reînnoiesc asigurarea, deși s-ar aștepta la tarife mai mici dacă nu au accidente. Conform ASF, prima medie RCA a crescut cu 81% în primele 6 luni ale anului 2022 comparativ cu aceeași perioadă a anului trecut.

Societăţile de asigurare îşi stabilesc propriile tarife de primă RCA, în funcție de estimarea proprie cu privire la riscurile asociate unor indicatori precum puterea mașinii, vârsta conducătorului auto, localitatea de domiciliu, etc.. Prima de asigurare pe care o vei plăti în final depinde și de istoricul de daunalitate, potrivit sistemului bonus-malus, dar și de alte clauze pe care le poți include în contractul RCA (decontarea directă, cursuri de conducere defensivă, etc).

Sistemul Bonus-Malus

Sistemul bonus-malus a fost introdus ca măsura prin care s-a dorit creșterea responsabilizării conducătorilor auto, cei prudenți urmând să plătească prime de asigurare mai mici decât cei care produc accidente.

Sistemul bonus-malus este format din 8 clase de bonus (notate B1, B2, B3, etc) şi 8 clase de malus (notate M1, M2, M3, etc). Reducerea maximă de care poate beneficia un asigurat este de 50% (pentru clasa B8), în timp ce penalizarea maximă (malusul) ce se poate aplica în cazul clasei M8 este de 180% față de tariful de primă standard. Tabelul de mai jos sintetizează clasele de Bonus-Malus și reducerile/majorările aferente.

| Clasa bonus-malus | Coeficient aplicat asupra primei de asigurare % |

|---|---|

| B8 | 50 |

| B7 | 60 |

| B6 | 70 |

| B5 | 75 |

| B4 | 80 |

| B3 | 75 |

| B2 | 90 |

| B1 | 95 |

| B0 | 100 |

| M1 | 110 |

| M2 | 120 |

| M3 | 130 |

| M4 | 140 |

| M5 | 150 |

| M6 | 165 |

| M7 | 170 |

| M8 | 180 |

Clasa B0 este atribuită unui asigurat nou, fără istoric de daune. Majorările și reducerile se aplică raportat la tariful clasei B0. Dacă în perioada de referinţă (anul calendaristic anterior datei de intrare în valabilitate a poliţei) nu au fost înregistrate daune, asiguratul va beneficia de o reducere a primei de asigurare, prin acordarea unei clase de bonus. Clasa de bonus-malus se păstrează pe întreg anul calendaristic în care se încheie contractul RCA indiferent de perioada pentru care se încheie polita RCA. Dacă ești persoană fizică ce are mai multe autovehicule, beneficiezi de aceeași clasă B/M pentru toate autovehiculele deținute.

În situaţia în care, într-o perioadă de referință, nu s-au înregistrat daune plătite în dreptul tău, la reînnoirea poliței RCA vei beneficia de un bonus (adică o reducere a primei de asigurare). Dimpotrivă, dacă în perioada de referință au fost înregistrate daune, la reînnoirea poliței RCA vei fi penalizat prin aplicarea unui malus (adică majorarea primei de asigurare cu un coeficient): vei fi penalizat cu două clase pentru fiecare eveniment pentru care s-a plătit o despăgubire. În cazul accidentelor în care există culpă comună, ambii proprietari de vehicule vor fi penalizaţi prin majorarea primei RCA în anul următor plăţii daunei.

Modificări importante în legislația RCA

Unele dintre cele mai recente schimbări în domeniul RCA sunt introducerea clauzei de decontare directă și conceptul de „asigurat cu risc ridicat”. Le vom detalia în cele ce urmează.

Decontarea directă, ca serviciu auxiliar de gestionare a daunelor propriilor asigurați de către asigurătorii RCA, a fost introdusă relativ recent în legislație (Legea 132/2017). În caz de daună provocată din culpa unui terț, asiguratul se poate adresa propriului asigurător RCA, urmând ca acesta să facă demersurile pentru avizarea, constatarea și despăgubirea daunei. Decontarea directă a fost contractată de doar 195.302 dintre cei 3,68 milioane de asigurați RCA în primul semestru al anului curent (un procent de 0,053%).

Clauza de decontare directă poate fi achiziționată la momentul contractării RCA, contra unui cost suplimentar. Totuși, achizionarea ei nu limitează dreptul șoferului păgubit de a solicita despăgubiri direct la asigurătorul vinovatului. Clauza de decontare directă poate fi utilizată doar atunci când se îndeplinesc, concomitent, următoarele condiții:

- accidentul auto s-a produs pe teritoriul României

- vehiculele implicate în accidentul auto sunt înregistrate/înmatriculate în România

- prejudiciile sunt produse exclusiv vehiculelor

- prejudiciile exclud vătămările corporale

- ambele vehicule implicate în accidentul auto au asigurare RCA valabilă la data producerii accidentului

Asiguratul cu risc ridicat este persoana pe care cel puțin 3 asigurători o încadrează într-o clasă de risc superioară, ofertându-i o primă RCA de N ori mai mare decât tariful de referință. Factorul N are valoarea de 1,36, iar tariful de referință este calculat și publicat de ASF de două ori pe an (în luna ianuarie și în luna august a fiecărui an), separat pentru persoane fizice și separat pentru persoane juridice. Tarifele de referință în vigoare la momentul redactării articolului se pot regăsi aici.

Un asigurat cu risc ridicat se poate adresa BAAR pentru solicitarea unei oferte de asigurare mai avantajoase și alocarea unui asigurător în vederea încheierii contractului de asigurare de răspundere civilă auto.

Ce se întâmplă dacă un vehicul nu are RCA valabil?

Asigurarea RCA este obligatoriu a fi încheiată de către toți proprietarii de vehicule înmatriculate sau înregistrate în România. Neîncheierea asigurării RCA și/sau nemenținerea ei în valabilitate în mod continuu reprezintă contravenție. Sancțiunea este amenda (între 1000 și 2000 lei) și reţinerea certificatului de înmatriculare/înregistrare a vehiculului până la prezentarea documentului privind încheierea asigurării.

În plus, în cazul unui accident, terțul păgubit și/ sau BAAR se poate îndrepta împotriva persoanei vinovate de producerea accidentului, pe cale juridică, pentru recuperarea prejudiciului creat.

Dacă tu ești parte păgubită într-un accident cauzat de un șofer care nu deține RCA valabil, te poți adresa BAAR pentru a fi despăgubit. Procedura este descrisă destul de minuțios pe pagina BAAR, în calitate de organism de plată a despăgubirilor.

Te invităm să urmărești blogul nostru pentru că luna viitoare vom publica partea a doua a acestui ghid cu privire la asigurarea RCA. Vei afla lucruri importante despre acoperirea RCA înafara României, dar și pașii concreți în caz de accident. Până atunci, poți studia oferta de creditare pentru următoarea ta mașină cu care să călătorești în străinătate și nu numai.